10月30日,在披露重大资产重组预案后,爱尔眼科(300015,)复牌。股价刷新历史新高,市值一度超过1255亿元。作为首批登陆创业板的28家上市公司之一,市值从69亿到如今的超1200亿,爱尔眼科无疑是创业板的大牛股。

一口气“吞下”30家医院股权

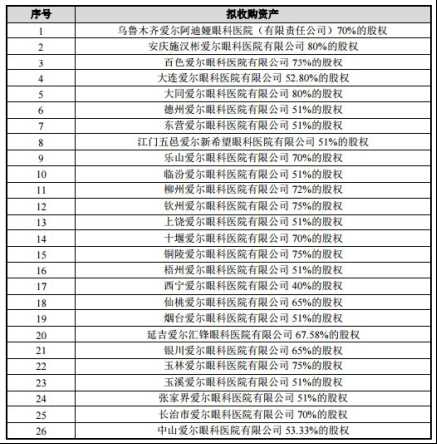

10月29日晚间上市公司爱尔眼科一口气发布了10多条公告!此前,官宣的收购医院资产方案终于浮出水面!10月22日,公司曾发布公告,公司拟以发行股份方式购买磐信投资、磐茂投资合计持有的天津中视信100%股权,由此间接收购爱尔产业基金的26家眼科医院;拟以发行股份及支付现金方式购买众生药业(002317,)持有的奥理德视光100%股权与宣城眼科医院80%股权。

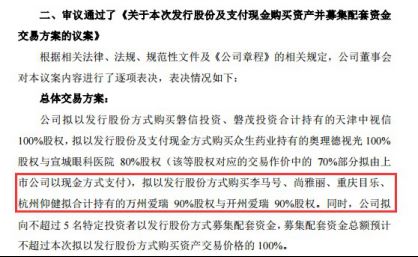

10月29日晚间,爱尔眼科发布公告,公司拟以发行股份方式购买李马号、尚雅丽、重庆目乐、杭州仰健合计持有的万州爱瑞阳光眼科医院90%股权与开州爱瑞阳光眼科医院90%股权。至此,公司拟收购眼科医院增至30家。

颇有意思的是,新增对象万州爱瑞、开州爱瑞是曾经的新三板挂牌公司阳光眼科旗下的公司。此次收购后,爱尔眼科与阳光眼科将从竞争转为合作。公司董事长陈邦称,本次收购意在“扩大朋友圈,加强基本盘”。继引入高瓴资本、淡马锡这样的顶级投资者之后,中信产业基金、众生药业、爱瑞阳光也成为了公司的战略投资者,而吸引资本入局的,则是爱尔眼科持续高速增长中的业绩。

“十年十倍股”成长记,内生增长+外延并购

公开资料显示,爱尔眼科创立于2002年,是创业板2009年的第一批上市企业,上市初期的市值仅为70亿左右,但这支高成长股的市值在十年之中翻了十倍,截至11月4日收盘,市值已突破1300亿,回报率居A股创业板首位。在今年10月发布的胡润百富榜中,爱尔眼科董事长陈邦财富涨至530亿,首次“接棒”湖南首富。

据此前爱尔眼科披露2019年前三季度报告显示,公司1-9月实现营业收入77.32亿元,同比增长26.25%;实现归母净利润12.31亿元,同比增长37.55%;实现归属扣非净利润12.35亿元,同比增长34.24%;经营活动净现金流18.53亿元,同比增长50.6%。

公告称,2019年1-9月营业收入主要是公司经营规模扩大、医疗消费升级导致收入规模增长;研发费用主要是公司持续加大眼科临床应用研究投入及引进行业专家、人才教育培养增加所致。

在国内的民营眼科医院中,爱尔眼科并不是最早成立的,华厦眼科、何氏眼科等都要早于爱尔。但能够跑的如此之快,陈邦把其发展的秘诀归功于“内生增长为主,外延并购为辅”的企业战略。有些人喜欢把爱尔的高速增长归功于其“精美”的并购方式。大肆烧钱并购很容易造成资金吃紧,至少在对外数据来看,快速打造百余家眼科连锁医院暂时还没有看出对其产生的资金拖累。

收购扩张对于爱尔眼科来说,早以不是什么新鲜事儿了。为了扩张提速,2014年后爱尔眼科不再通过自有资金完成网点布局,而是引进产业基金,产业基金投资一般五年为限。培育后再收购,是爱尔眼科的扩张路径之一。2018年初,公司完成17.2亿元再融资,其中一部分资金被用于收购了9家经爱尔产业基金培育后的“爱尔眼科医院”。实际上,自2014年引进中钰资本设立产业基金,借助外部资本的力量,爱尔眼科实现了上市公司体系内外的快速扩张和区域布局。

商誉余额攀升,暗含减值风险

持续并购大戏上演,但并购背后也带来了一定的后遗症,不仅是资金压力,其商誉余额攀升,暗含减值风险。在多轮并购和高速发展之后,市场还有不少投资人担心爱尔眼科的商誉问题。

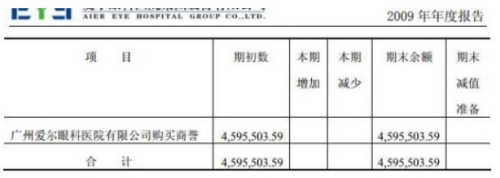

2009年上市时,爱尔眼科商誉459.55万元,为2008年7月公司收购广州英智眼科医院(后变更名称为广州爱尔眼科医院有限公司)90%的股权形成。

2016年,爱尔眼科商誉账面原值4.61亿元,由收购18家医院形成。2017年,爱尔眼科商誉账面原值21.38亿元,由收购30家医院或资产形成。截至2018年底,爱尔眼科商誉已达20.62亿元,较2009年增长超400倍,占总资产比例为22.5%,其中无形资产高达5.1亿元

截至2019年上半年末,爱尔眼科商誉余额已增至24.4亿元,占其总资产比例为21.53%,占净资产比例达38.74%。最新的三季报显示,公司目前商誉余额为24.42亿元,较上半年变化不大。

值得强调的是,上述近一半商誉,来自其对国内“爱尔眼科”医院的收购。2018年爱尔眼科计提了上市以来金额最大的一次商誉减值准备,爱尔眼科商誉账面原值21.89亿元,由收购33家医院或资产形成。当年,爱尔眼科共新增商誉减值准备1.11亿元,累计对11家医院计提商誉减值准备1.28亿元,调整后商誉为20.62亿元。

不过,由于净利润规模足够大,该次减值未对其业绩造成显著影响。但理论上讲,高企商誉暗藏减值风险。专家表示,无形资产增加在摊销时会摊薄利润,最终会影响到公司业绩,爱尔眼科快速增长的商誉余额,暗含不小风险,值得投资者关注。

大股东均存在股份质押

三季报公开数据显示,爱尔医疗投资集团有限公司持股数量11.71亿股,持股比例37.81%,质押股份1.52亿股;公司实际控制人、董事长陈邦持股数量5.07亿股,持股比例16.37%,质押股份2.03亿股;总经理李力持股数量1.10亿股,持股比例3.56%,质押股份3243.50万股。

靠着疯狂并购,爱尔眼科净利润增速多年维持在30%以上,但如今爱尔眼科静态PE已高达近130倍,动态PE也接近80倍,后续只有开拓新的业务,才能维持股价和高估值。但并购背后也带来了一定的后遗症,不仅是资金压力,其商誉余额攀升,暗含减值风险。

以史为鉴,2018年底,许多A股上市公司突然大规模出现商誉暴雷,一时间,多家公司预报业绩骤降,甚至商誉减值的影响远超营收。比如天神娱乐(002354,),商誉减值高达49亿元,导致的巨亏甚至远超公司市值。商誉减值一旦确认损失,虽然没有现金流出,但是负债并不会减少,对净资产影响巨大。所以,负债率会飙升,甚至资不抵债,严重影响未来的融资,所以对于高商誉的企业还是要正确对待。

爱尔眼科的并购和未来发展将会如何?和讯网将持续关注!