邮储银行开盘价为5.60元/股,较发行价上涨1.82%。截至午盘,N邮储上涨1.09%,成交额达到了68.64亿元,换手率达41.27%。

“股改——引战——上市”

三步走

邮储银行此次A股发行价格为5.50元/股,“绿鞋”前募资金额约为284.5亿元,“绿鞋”后约为327.1亿元。这是近十年来A股规模最大的IPO。

从2012年股改、2015年引战、2016年H股上市,再到成功登陆A股,邮储银行全面完成了“股改——引战——A、H两地上市”三步走改革路线图。

邮储银行董事长张金良表示,邮储银行将继续坚守服务实体经济的初心和使命,以此次登陆A股资本市场为契机,以科技赋能激发增长潜力,以机制重塑增强企业活力,努力打造成为价值卓越的一流大型零售银行,为中国经济高质量发展和新一轮改革开放作出新贡献。

中国邮政集团公司党组副书记李丕征表示,邮储银行经过股改、引战、上市的持续锻造,成为中国邮政深化改革的排头兵。拥有中国邮政及广大投资者的坚强后盾,邮储银行一定能够牢牢把握发展机遇,创造更大辉煌。

中金公司执行董事、首席执行官毕明建表示,作为最年轻的国有大行,邮储银行资产质量优,成长潜力大,竞争优势日益凸显。

业内人士表示,A股上市有利于邮储银行进一步完善公司治理体系、增强资本实力、优化资本结构,为未来业务发展提供强大支撑,增强风险抵御和服务实体经济的能力。

年底每股净资产或接近5.8元

分析人士认为,从邮储银行本次A股发行看,有两大特点值得关注:

一是机构投资者获配比例达56.5%,创近年来新高,符合市场化改革方向,有利于减少后市股价的波动性,使得投资者更加关注股票的长期投资价值。

二是A股发行进入新阶段,网上投资者正逐步适应和接受成熟市场的规则,市场化定价机制正充分发挥作用。市场参与者逐渐理性,更加注重价值投资而不是仅关注“概念”,这不仅有利于资本市场充分发挥价值发现功能,更有利于发行人上市后股价的平稳,为资本市场充分发挥资源配置、支持实体经济的功能奠定坚实基础。

“市场化导向的资本市场有价值发现的功能,那些具有长期投资价值的企业一定会受到投资者的青睐。”投行人士表示。

数据显示,截至9月末,邮储银行拥有近4万个营业网点,覆盖中国99%的县(市);个人客户数量突破6亿户,覆盖超过中国人口总量的40%;资产总额达10.11万亿元,位居中国银行业第五位。

前三季度,邮储银行净利润543.44亿元,同比增长16.33%,继续保持两位数增长。每股净资产达5.71元,较此次A股发行定价5.50元高出0.21元,年底前还有望进一步增厚,或接近5.8元。与此同时,邮储银行不良贷款率仅为0.83%,不到行业平均水平的一半;拨备覆盖率达391.10%,是行业平均水平的两倍。

根据邮储银行发布的A股招股说明书,该行预计2019年归属于公司普通股股东的净利润为581.80亿元至592.26亿元,同比增幅约为16.55%至18.64%。

引入“绿鞋”机制护航后市表现

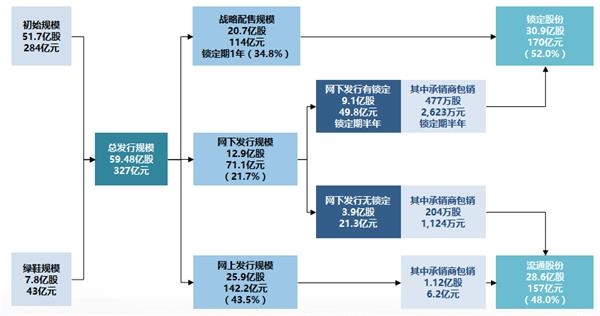

邮储银行A股IPO发行结构

邮储银行本次A股IPO亮点迭出,打出了一套“组合拳”,十大利好给投资者吃下“定心丸”:

利好一:控股股东邮政集团自邮储银行A股上市起12个月内将增持不少于25亿元。

利好二:近十年来首单引入“绿鞋”机制,约43亿元“绿鞋”资金为后市表现提供有效支撑。

据了解,这是A股近十年首单、历史上第四次引入“绿鞋”机制的IPO发行。中泰证券表示,邮储银行引入“绿鞋”机制,新股发行后30天之内,如果股价出现低于发行价的情况,将有43亿元的绿鞋资金入场。

利好三:6家战略配售基金首次悉数到场并顶格申配,社保基金组合、央企基金首次齐聚,8家战略投资者合计认购股数约占“绿鞋”前本次发行规模的40%。

邮储银行此次A股发行还设置了战略配售机制。根据邮储银行此前公告,华夏基金、嘉实基金、汇添富基金、易方达基金、招商基金及南方基金等六大战略配售基金齐聚邮储银行A股IPO,顶格参与战略配售,战略配售数量约占发行总量的40%,同时,社保基金组合、央企基金首次齐聚。

利好四:长线专业机构投资者获配量占网下发行总量的比例高达87%。

获配量最大的F类(公募基金、社保基金、养老)及I类(保险资金、企业年金)长线投资者认购量占网下发行总量的比例高达87%。

利好五:战略配售获配股份锁定一年,70%的网下配售股份锁定6个月。

利好六:联席主承销商A股IPO史上首次联袂承诺对于包销的股份锁定至少1个月或6个月。

邮储银行公告显示,中金公司、中邮证券、瑞银证券及中信证券等4家联席主承销商承诺,自邮储银行A股上市之日起,其包销股份至少锁定1个月、最长可达6个月。这是A股IPO史上联席主承销商首次承诺在一定期限内锁定包销股份。

利好七:本次发行锁定股份超过“绿鞋”后发行规模的一半。

考虑到战略配售部分锁定一年、网下获配中70%的股份锁定6个月以及联席主承销商包销股份锁定1个月或6个月,本次发行后的限售股份比例将约占“绿鞋”后发行规模的52%。上市后实际可流通的股份仅占“绿鞋”后发行规模的48%,邮储银行A股股票的稀缺性进一步凸显。

利好八:现有股东作出股份锁定承诺,控股股东邮政集团持有邮储银行64.79%(“绿鞋”前)的股份锁定三年,蚂蚁金服、腾讯、中国电信、中国人寿等股东持有股份锁定一年。

利好九:A股上市后预计很快将被纳入主要指数,最高约80亿增量资金有望流入。

专业人士表示,邮储银行A股上市后因市值规模、成交金额和流动性等原因,预计很快将被纳入沪深300指数、中证100指数、上证50指数等主要指数。根据目前A股市值测算,未来一段时间,因相关指数基金的配置需求,由此带来的配置资金预计最高有望约达80亿元。

利好十:邮储银行控股股东、邮储银行自身及董事、高管都作出了稳定股价的承诺。

邮储银行上市公告书披露,在上市后三年内,若邮储银行A股收盘价格连续20个交易日低于最近一期财报每股净资产,则触发控股股东增持计划。

(文章来源:中国证券报)